Q1:什么是并购基金?

并购基金(Buyout Funds)是专注于从事企业并购投资的基金。并购基金通过收购被并购公司股份,获得被收购公司的控制权,然后对被收购公司进行整合、重组及运营,待企业经营改善之后,通过上市、转售或管理层回购等方式出售其所持有的股份而退出。

Q2:并购基金有哪些特点?

1、从资金的募集来看,属于私募股权基金的一种,主要采用向特定机构或个人非公开募集的方式筹集资金。

2、从投资的目标来看,大型并购基金常常采用杠杆收购的方式将上市公司私有化,中小规模的并购基金往往采用杠杆收购的方式收购非上市公司。

3、从被投资企业发展阶段来看,并购基金主要投资处于成熟期、具有稳定现金流的企业。

Q3:并购基金如何赚钱?

主要是通过低价买入后高价卖出获利,具体盈利渠道包括:

1、以低于被收购公司内在价值的价格买入;

2、通过获取被收购公司控制权后对其进行业务重组,提升其价值;

3、通过杠杆收购改善公司的债务状况。

Q4:并购基金如何运作?

1、高杠杆收购。并购基金在进行公司收购时,普遍使用较高的财务杠杆。在全球杠杆收购最兴盛的时代,杠杆比率一般在3-4倍,在美国9-10倍,目前一般稳定在4倍左右。

2、寻求对被收购公司的控制权。并购基金往往在控股的前提下才能充分改造公司,例如对管理层结构的调整,人才激励,改进市场策略、产品策略、经营策略,或者利用自己的资源大力开拓市场。

3、全力改进公司经营管理。并购基金具有一般金融资本难以比拟的专业优势和资源优势,会全力进行资源优化配置,最重要的事情是引进一位出色的CEO。

4、相对长期持有。多数并购基金持有项目的年限为1-5年,因为并购基金的目标是谋求公司业绩的增长来实现投资价值。

与其他私募股权基金相比,并购基金在投资阶段、交易结构复杂程度、经营管理参与程度等方面都有明显的区别。

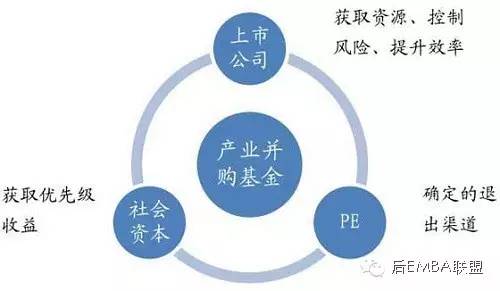

Q5:上市公司发起设立并购基金的模式有哪些?

上市公司发起设立并购基金的模式主要有以下两种:

1、与第三方合作,以有限合伙人的身份投资基金,由第三方担任基金的普通合伙人。

2、第三方独立发起并购基金(上市公司并不对该基金出资),该基金与上市公司的自由资金一起对某一标的进行收购,上市公司对并购基金持有的股份提供回购的约定。

这两种模式各有优缺点,在模式1中,上市公司作为LP出资的方式,不会对基金构成实际控制权,因此避免了将来上市公司收购并购基金持有项目的关联交易问题(欲了解更多信息,请关注微信公众号:广深港法律智库)。

在模式2中,若上市公司控股并购标的,那么其对标的的掌控力很大,可直接对标的进行整合,但是需要动用的自有资金较大。若上市公司不控股并购标的,那对标的的掌控力就小一些,但同时需动用的自由资金也少些。

Q6:上市公司与并购基金管理人应当注意哪些事项?

在上市公司与专业并购机构进行合作发起设立并购基金时,规范化运作至关重要。特别要注意以下几点:

1、杜绝内幕交易;

2、避免关联交易;

3、信息披露要及时、充分;

4、交易架构设计须合法合规;

5、并购整合流程必须规范;

6、按法律规定流程进行相关审批。

Q7:并购基金如何退出?

目前,我国并购基金在资本市场的退出主要有以下几种:

1、上市公司使用自有资金收购并购基金的项目;

2、上市公司选用换股的方式收购并购基金的项目;

3、上市公司对第三方形象增发以获得现金收购并购基金的项目;

4、上市公司使用部分换股加部分现金的方式收购并购基金的项目。

此外,上市公司在发起设立并购基金时,可以借助外部杠杆融资,如以基金的资产向银行贷款,或者由上市公司担保向银行贷款等。

但在进行这些法律行为的时候应签订完善的协议,划分清楚彼此的责权利,同时对整个项目进行准确的测算,免得产生意外或者达不到预期的效果。

来源:新丝路金融、后EMBA联盟由中国投行俱乐部综合整理,转载请注明来源

登录/注册

登录/注册 用户名称

2018-12-31

用户名称

2018-12-31