苦等两个月,科创板“创新药第一股”终于来了。

8月12日,上交所交易大厅再次人头攒动,微芯生物成为科创板第28家上市公司,也是第三批独自敲钟的企业。

投资界(微信ID:pedaily2012)获悉,微芯生物发行价为20.43元/股,开盘价125元,首日高开逾500%,截止发稿前,市值超400亿元。值得一提的是,微芯生物市盈率为467.51倍,居28家科创企业之最。

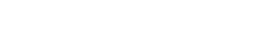

创业18年,微芯生物背后的VC/PE机构上演接力赛:祥峰投资、礼来亚洲基金、建信资本、德同资本、倚锋资本、深创投、同创伟业、招银国际、合江投资等。而伴随上市,微芯生物创始人兼董事长鲁先平身价暴涨,按照直接/间接持股31.86%计算,鲁先平身价稳超100亿元。

“3、2、1,再出发。”微芯生物代码是“688321”,鲁先平道出了股票代码的特殊含义——“321”既是微芯生物成立的日子,也代表着成立18年,步入成年阶段。

中国原研药“拓荒者”:

30岁首次创业成功,却坐了15年冷板凳

曾有媒体形容鲁先平为“中国原创药第一骑士”,并不夸张。他少年得志,创业史十分传奇。

鲁先平16岁考上大学,选择生物化学专业,25岁赴美国加州大学做博士后研究员,30岁首次创业成功并将研发项目卖给知名药企,在圈内小有名气。

1999年,他找到几位志同道合的朋友,开始构建基于化学基因组学技术进行创新药物发现的基本框架。2001年3月,鲁先平和五位海归正式回国,成立微芯生物,专门从事原创药的研发。

创业不如想象中顺利。这位志得意满的年轻人,在中国恶劣的市场环境下坐了15年的冷板凳。

彼时大洋彼岸的中国还是仿制药的天下,做创新药就是天方夜谭。从法规看,《药品管理法》是为仿制药设立的;从投资看,当时行业还处于野蛮成长的阶段,投资者压根也看不懂创新药。

新药研发失败的风险也极高。鲁先平曾在接受《E药经理人》采访时,用“天一样大的漏斗”来形容筛选发现理想分子化合物的工作量:2000个化学分子,针对18个靶点,就会形成36000个数据点,每个靶点做几次重复试验,仅仅是为了筛选出一个可靠的数据,就要进行30万个试验点,从一个无限大的口,通过不断试错、不断收紧,从中可选出一两个合适的化合物,很多时候一无所获。

更大的压力迎面袭来。2005年,五位创始人有两位因待遇和家庭原因离开了微芯生物,但他选择继续“死磕”。

经过十多年从研发到临床的历程,2015年1月,微芯生物召开发布会,对外宣布中国自主知识产权的原创抗癌新药西达本胺获准全球上市。

西达本胺(商品名爱谱沙)是国家一类新药,主要用于外周T细胞淋巴瘤。该产品成为中国首个以II期临床试验结果获批上市的药物,也是目前中国唯一治疗外周T细胞淋巴瘤的药物。这代表着,中国有了原创的抗癌新药,而且该药品的价格仅为国外同类药物的5%-10%。

而就在批准上市之前,英国皇家化学会会刊编辑部向鲁先平发来邀约,请微芯生物写综述。一般而言,受邀药物要么是first-in-class,要么是在某一领域有最好临床疗效的best-in-class。而微芯生物同时收到国际三大知名权威化学会期刊的邀请,这给了鲁先平极大的慰藉。

选择做原创药这条路,意味着每天都在试错,可能功亏一篑。继续开发还是尽早放弃?鲁先平选择了前者。

VC/PE上演接力赛:

18年8轮融资,超10家知名资本潜伏

新药研发周期长、失败率高,需要天使、VC、PE等不同阶段资本接力。而在微芯生物身上,这场拉力赛体现得淋漓尽致。

18年里,微芯生物完成8轮融资。鲁先平曾在2018年透露,微芯生物在一级市场的估值已达50-60亿元。

2000年11月,New World BioChips Inc.、北科投、博奥生物、祥峰投资 (Vertex Ventures)、科迪药业、泰达科技及e2 Biotech投资设立微芯有限,2018年3月更名。

微芯生物获得的第一笔融资极其轻松,鲁先平反复提及他的伙伴程京先期回国做足了各种铺垫,为5000万元融资成功发挥了巨大作用。最难的是第二轮融资,看不到盈利的老股东们开始动摇,有的甚至对新药研发的周期问题产生质疑。2001-2009年间,微芯生物没有融资,靠自我造血维持公司。

鲁先平曾公开提到,“2006年之前,都是我主动找投资人。无论是风投基金还是产业基金,融不到钱,那几年确实非常不容易。2007年后都是投资人主动找到我。”

2009年,礼来亚洲基金投资B轮。2013年后,微芯生物保持一年一轮融资的节奏。

2014年,德同资本、建信资本和倚锋资本完成了对微芯生物的投资,其中德同资本是微芯生物两家外部董事单位之一。当时,微芯生物尚未有产品上市销售,在研产品均为具有全球专利保护的创新药物分子。

2015年,微芯生物获得深创投、同创伟业以及倚锋资本的投资,2017年引入合江投资、招银国际,而后续也再次获得了老股东深创投、招银国际、德同资本、倚锋资本的支持。

截至目前,微芯生物的股东共有28名。鲁先平为公司实际控制人,直接持有公司6.1625%的股份。此外,鲁先平还通过其担任执行事务合伙人的海德睿达、海德睿远和海德鑫成分别间接持有公司3.4816%、3.4816%和2.6157%的股份;同时通过一致行动协议控制的初创团队持股平台海粤门、员工持股平台海德睿博和海德康成分别间接持有微芯生物6.37%、5.5%和4.24%的股份,共计持有及控有31.86%的股份。

德同资本董事长邵俊曾公开提到,“我们很荣幸见证了历史,但其实背后的路程是漫长的,微芯生物经历18年的发展才有了今天。”他透露,微芯生物成长的过程中,风险资本的支持至关重要。

谈及为何投资微芯生物时,建信资本总裁、合伙人苑全红称,大家都知道研发新药的成功率低、花费高,所以新药的定价普遍高。然而,实际控制人鲁先平先生是个有情怀的科学家,立志于“做老百姓用得起的救命药”,并没有将赚钱放在第一位,“这点让我们很感动”。

科创板“新药第一股”

99%收入靠一款拳头产品怎么破?

IPO前,微芯生物只有一款药物批准上市,这也意味着微芯生物过于依赖一种产品。

根据招股书,2016-2018三年内,西达本胺片的产品销售收入和西达本胺境外专利授权许可收入的合计分别为0.85亿元、1.1万元和14651.14万元,分别占微芯生物同期营业收入的99.92%、99.81%和99.20%,存在经营风险。

另外,微芯生物的客户集中。报告期内,其来自前五大客户的销售收入合计占当期营业收入比例分别高达99.86%、95.15%、79.76%。虽然报告期内占比呈现逐步降低的趋势,但仍保持在50%以上。

目前,西达本胺是微芯生物的核心产品,西达本胺第一个上市销售的适应症是外周T细胞淋巴瘤,该适应症的市场空间相对较小,公司认为西达本胺理论收入峰值为6.10 亿元/年。

但是,苑全红认为,有几个方面需要关注。其一,西达本胺是国内唯一一个治疗复发或难治的外周T细胞淋巴瘤的药物,没有竞品;其二,西达本胺与国外上市的竞品相比具有疗效好、给药方便且药品定价低等优势,微芯生物将西达本胺的海外权益授权给沪亚生物,临床进展也在不断推进;其三,西达本胺还可以和多种药物联合治疗乳腺癌、肺癌等,从而提高治疗效果。

此外,微芯生物有丰富的产品线,有6个在研项目处于临床试验阶段,还有5个独家发现的新分子实体的候选药物正在进行临床前与早期探索性研究。其中,西达本胺新增实体瘤乳腺癌适应症已完成III期临床试验,于2018年11月提交上市申请并被纳入优先审评名单;另一款2型糖尿病创新药物西格列他钠已完成Ⅲ期临床试验,计划于2019年下半年提交上市申请;抗肿瘤药物西奥罗尼目前正在开展针对卵巢癌、小细胞肺癌、肝癌和非霍奇金淋巴瘤的II期临床试验。

因此,从短期看,西达本胺的收入规模、利润规模较为单一,但随着药品扩大到乳腺癌适应症、糖尿病新药的上市,可以预期公司的收入和利润规模将快速增长,从而不断降低对单一市场的依赖。

登录/注册

登录/注册 用户名称

2018-12-31

用户名称

2018-12-31